Crédit immobilier sur 30 ans et plus : est-ce encore possible ? Quelles conditions ?

Le HCSF, Haut Conseil de Stabilité Financière, mettait en garde les banques françaises depuis octobre 2019 sur la dégradation des conditions d’octroi de prêt immobilier.

Pour pallier le risque de surendettement des ménages, le HCSF a donc émis plusieurs recommandations, que les banques ont largement suivies. Depuis le 1er janvier 2022, ce ne sont plus des recommandations, mais des obligations.

Ainsi, les banques qui dérogeraient aux règles pourraient se voir pénaliser d’une sanction infligée par l’ACPR Autorité de Contrôle Prudentiel et de résolution. Parmi ces obligations, la durée du crédit, également appelée maturité.

Les règles imposées par le HCSF en bref

En résumé, pour un crédit immobilier, les recommandations du HCSF sont les suivantes :

- Le taux d’endettement des ménages, ou taux d’effort, ne doit pas excéder 35 %,

- La durée du crédit, ou maturité, ne doit pas excéder 25 ans (plus deux ans en cas de différé de remboursement dans l’immobilier neuf),

- Le taux de dossiers d’emprunt pouvant déroger aux règles est de 20 % maximum.

Dès lors, les crédits de très longue durée, soit plus de 25 ans, sont proscrits. Il devient donc très difficile d’obtenir un crédit immobilier sur 30 ans, à moins de déroger aux règles. Et pour ça, il faut un certain savoir-faire…

Le nombre de crédit accordés sur 30 ans a drastiquement diminué

Suivant les recommandations du HCSF, le nombre de prêts immobiliers avec une maturité de plus de 27 ans a fortement diminué. En effet, accorder un crédit sur une telle durée a des répercussions aussi bien pour la banque que l’emprunteur :

- Le risque pris est plus important, en 30 années, l’emprunteur peut perdre son emploi et avoir des problèmes de santé,

- Un emprunt sur 30 ans est bien plus coûteux que sur 20 ou 25 ans pour l’acheteur,

- Le prix de l’immobilier est haut, et une dévaluation du prix de son bien immobilier n’est pas à exclure.

Les statistiques montrent clairement une diminution des emprunts longs, comme le prouvent les graphiques ci-dessous.

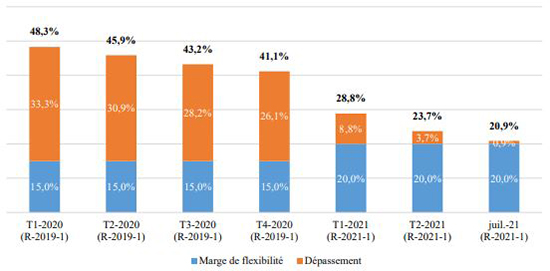

Production non conforme à la recommandation HCSF (en % de la production de nouveaux crédits)

Source : Reporting CREDITHAB (instructions 2020-I-02 et 2021-I-02) ; R-2019-1: recommandation n° R-HCSF-2019-1, R2021-1: recommandation n° R-HCSF-2021-1

On observe déjà qu’avant toute obligation, les banques tendaient de plus en plus vers la conformité recommandée par le HCSF, puisque seuls 0,9 % des crédits immobiliers accordés dépassaient les seuils autorisés.

De plus, il faut savoir que parmi la marge de manœuvre de 20 % laissée aux banques, les prêts dits non conformes ne doivent pas excéder :

- 4 % de la production totale hors résidence principale,

- 14 % de la production totale hors primo-accédant.

Avec le risque de sanction qui plane sur la tête des établissements prêteurs, il ne devrait plus y avoir de dossier « hors quotas » en 2022.

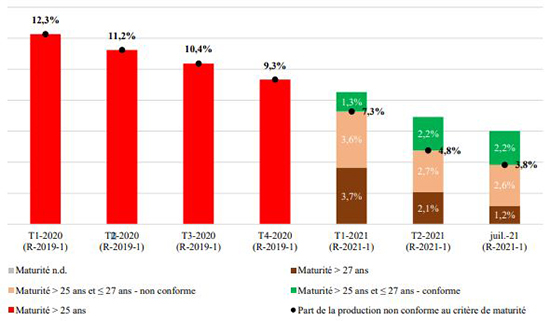

Production non conforme au plafond de maturité (en % de la production de nouveaux crédits)

Source : Reporting CREDITHAB (instructions 2020-I-02 et 2021-I-02) ; R-2019-1: recommandation n° R-HCSF-2019-1, R2021-1: recommandation n° R-HCSF-2021-1

On voit très clairement que les prêts accordés en dehors des normes de conformité imposées par le HCSF en matière de durée ne représentent plus que 3,8 % des dossiers. Un taux qui devrait continuer à diminuer pour les trimestres 2022 à venir.

Alors que concernant le dépassement du taux d’effort, les dérogations devraient profiter aux ménages les plus aisés, disposant d’un reste à vivre important, c’est une autre catégorie de population qui devrait être concernée par les dérogations concernant le dépassement de maturité…

Les conditions pour emprunter sur 30 ans sont nombreuses

La logique des banques, celle du HCSF et de l’APCR est de ne pas mettre les emprunteurs en difficulté en leur accordant un prêt au-dessus de leurs moyens financiers. Cependant, comme les prix immobiliers ont augmenté, il reste nécessaire de trouver des solutions au cas par cas, surtout que les taux d’intérêt sont actuellement très bas.

Rester cohérent dans son projet immobilier

Ainsi, pour se voir accorder un prêt long, il faut rester cohérent en respectant les conditions suivantes :

- Ne pas avoir un taux d’endettement supérieur à 35 %,

- Être jeune, de préférence 35 ans ou moins,

- Être primo-accédant, c’est-à-dire ne pas être propriétaire de sa résidence principale depuis au moins 2 ans,

- Ne pas avoir de problèmes de santé connus, ou bénéficier d’une assurance emprunteur très protectrice,

- Avoir un apport personnel suffisant d’au moins 10 % du projet immobilier,

- Avoir des ressources stables, mais faibles, nécessitant un allongement de la durée du crédit,

- Dans l’idéal, compléter son prêt bancaire principal par un PTZ Prêt à Taux Zéro.

On le comprend, le recours au crédit immobilier à maturité élevée doit être exceptionnel, et doit pouvoir se justifier au vu de la situation de l’emprunteur. Ce doit être la seule concession faite sur le prêt, cumuler un taux d’effort au-delà des normes et une durée de prêt de plus de 25 ans ne constitue pas un projet viable.

Être prêt à payer beaucoup plus cher son crédit immobilier

Par ailleurs, il faut avoir conscience du coût d’un crédit sur 30 ans. Regardez plutôt l’exemple de Julien et Sandra, qui souhaitent une enveloppe de prêt de 220 000 euros. Chacun gagne le SMIC, soit 2 500 euros à deux. Ils peuvent se permettre une mensualité de prêt de 875 euros par mois :

- Un prêt sur 25 ans, au TAEG de 1,58 % leur permet d’avoir 210 000 euros pour un coût total de crédit de 52 000 euros assurances comprises,

- Un prêt sur 30 ans, au TAEG de 2,32 % leur permet d’avoir 220 000 euros pour un coût total de crédit de 94 000 euros assurances comprises.

Ici, 10 000 euros de plus représentent un coût supplémentaire de 42 000 euros. De quoi donner matière à réfléchir à nos deux emprunteurs, pour négocier le prix du bien immobilier ou simplement revoir leur projet légèrement à la baisse.

Les établissements acceptant une longue durée d’emprunt sont rares

Bénéficier d’un crédit immobilier sur 30 ans en 2022 est une exception à la règle. Si ce n’est pas impossible, c’est à bien réfléchir en amont. De plus, il faudra redoubler d’efforts pour trouver la banque prête à financer le projet.

Un courtier en crédit immobilier peut vous aider à la tâche, mais ils sont rarement friands de ce type de dossier, difficile à satisfaire. C’est pourquoi leurs rémunération peut être élevée, et peser encore davantage sur votre budget.

Il est donc préférable d’entamer vous-même les recherches en utilisant un comparateur de prêt en ligne, comme celui proposé sur notre site, gratuit et sans engagement. Par ailleurs, vous pouvez également envisager une négociation de votre prêt immobilier pour réduire sa durée.

Et cela passe par deux actions différentes l’une de l’autre. Tout d’abord, la négociation du taux d’intérêt consenti par la banque, mais également celle du taux d’assurance emprunteur. En combinant ces deux facteurs, vous pourrez peut-être éviter le prêt immobilier sur 30 ans et le réduire à une durée plus acceptable, de 27 ans, voire 25 ans.

Autres dossiers

-

Crédit immobilier : 6 erreurs à ne pas faire avant de signer La signature d’une offre de crédit immobilier vous engage sur 18 années en moyenne, elle n’est donc pas à prendre à la légère et il est utile de prendre le temps de la réflexion avant de...

-

Crédit immobilier incluant frais de notaire : procédure En France, la plupart des particuliers contractent un prêt bancaire pour financer l’achat d’un bien immobilier. Est-il possible d’y inclure les frais de notaire ?Comparateur Crédit Immobilier...

-

Financer une extension de maison : quel crédit choisir ? Votre famille s’agrandit, vous commencez un nouveau travail à domicile, vous rêvez d’une véranda, vous n’avez plus assez de place ? Alors vous allez devoir agrandir votre maison, à défaut...

-

Prêt immobilier ajourné : qu'est-ce que ça veut dire ? Définition Les démarches pour acquérir un bien immobilier à crédit peuvent prendre du temps. Quand un établissement bancaire étudie votre dossier de prêt immobilier, il peut décider de l’ajourner. Le...

-

Prêt immobilier à 110 % ou crédit immobilier sans apport ? Le crédit immobilier est a priori le plus gros engagement financier qu'un emprunteur puisse réaliser. Souvent contracté sur 20 à 25 années, il suivra l'évolution de la vie de...

-

Un accord de principe pour un prêt immobilier vaut-il acceptation ? Dans le cadre de vos démarches auprès des banques en vue d’obtenir un prêt immobilier, un ou plusieurs établissements peuvent vous remettre ce qu’on appelle un accord de principe.Comparateur...

-

Avec un CDD et un CDI dans le couple : est-ce suffisant pour un prêt immobilier ? Il est toujours plus facile d’obtenir un prêt immobilier quand on est en couple. C’est d’autant plus vrai si les deux emprunteurs ont un emploi stable. Mais qu’en est-il si l’un des...

-

Crédit immobilier de 150 000 euros : quel taux ? Vous envisagez de souscrire un crédit immobilier de 150 000 euros ? Quels sont les taux proposés sur le marché ?Comparateur Crédit Immobilier ! Gratuit et sans engagement !Vous prévoyez...

-

Comment choisir la durée de son prêt immobilier ? Pour financer l’acquisition de votre bien immobilier, vous allez avoir recours au prêt. Mais vous ne savez pas sur quelle durée le choisir et entendes tout et son contraire. Il est vrai que la...

-

Peut-on obtenir un prêt immobilier quand on est déjà propriétaire ? Vous souhaitez souscrire un prêt immobilier pour financer votre résidence secondaire ou faire un investissement locatif ? Est-ce possible ?Comparateur Crédit Immobilier ! Gratuit et sans...